风控是信贷领域举足轻重的生命线。2019年以来,各信贷机构不良率提升迹象明显,风控也得到了前所未有的重视。消费信贷规模的扩张,又与智能风控的发展息息相关。但由于风控技术重实操,各家所运用的技术又不尽相同,因此相关的汇总类研究较为匮乏。本文试图从消费信贷业智能风控的发展近况切入,重点解析信用评分产品在智能风控贷前管理中的应用,并揭示作为双刃剑的智能风控所具有的若干缺陷。

一、智能风控的兴起与发展

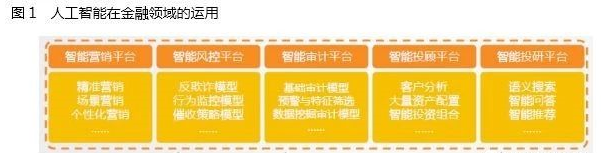

科学技术的发展日新月异,智能技术在金融领域正实现持续性的渗透。近年来,智能技术先后在营销、风控、审计、投顾、投研等领域得到运用,如下图所示:

其中,在消费信贷领域实现广泛运用的有智能营销及智能风控。智能风控,是指在传统风控上融入智能因素,结合大数据、人工智能、区块链等新型技术,对信贷申请进行风险控制的一项技术。智能风控这一概念在我国普及的时间并不长,2017年后才逐渐热门起来。

二、个体定位——身份识别与反欺诈

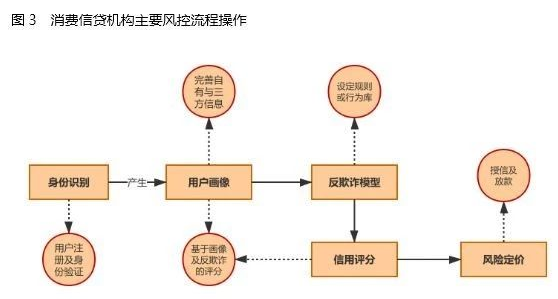

信贷机构与借款用户接触的第一步,是对其的个体定位,具体如下:

1.身份识别

身份识别是判断借款人身份的首要步骤,一般以用户证照信息为基础,所使用到的技术主要有生物识别以及OCR技术。

生物识别,是将计算机与光学、声学、生物传感器和生物统计学原理等高科技手段相结合,利用身体特征来鉴别个人身份的技术。其中较为成熟的是指纹及人脸识别技术。消费信贷领域中,指纹认证通常被用于手机APP登录验证等,而人脸识别技术则更为普及,近年来广泛代替了传统手持身份证照片的验证方式,例如刷脸认证在借款用户申请阶段广为运用。

OCR技术(Optical Character Recognition),全称光学字符识别技术,其原理是利用扫描等光学录入方式将各类证件、资料、印刷品上的文字转化为图像信息,再通过文字识别技术将其转化成计算机输入技术。

身份证识别和银行卡绑定是OCR技术在消费信贷中运用最广的两项。一方面,通过OCR提取身份证头像,能够取得快速获取身份识别的目标,达到人证合一;另一方面,OCR能够快速识别银行卡号、持卡人、发卡行等关键栏位并自动填入识别到的信息内容,不仅在信贷平台,在电商平台的交易支付中亦得到大量使用。

2.用户画像

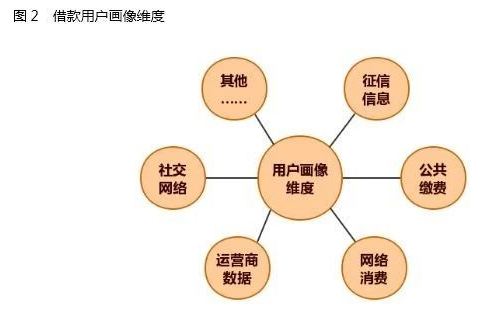

身份识别是对申请用户的基本信息进行了底层描绘,而用户画像则进一步通过用户授权,查询其央行征信、第三方征信、网络交易行为等多重维度,具体如下图所示:

征信信息是判断借款人信用最为直接,也最为高效的途径。从数据来看,截至到今年6月,央行征信系统累计收录9.9亿自然人,个人日均查询量达550万次。近两年民营征信巨头——百行征信亦在消费信贷的运用中发挥了较大作用。除此之外,还有其他第三方征信信息、共享征信系统等在信贷审批机构的用户画像、共债风险识别等方面提供了助力。

公共缴费、网络消费、运营商数据等需获取用户授权,从消费频率、金额等维度对用户进行判断,结合后续借款人评分步骤赋予其评分与授信。此外还包含其他信息,例如使用设备(ID、设备型号等)、户口认证、学历认证等。

3.反欺诈模型构建

互联网金融蓬勃发展的同时,消费信贷领域因欺诈所致的坏账问题也日益凸显。公开数据显示,截至2018年,网络黑产导致的信息泄漏预估在几十亿条级别,涉及欺诈团伙超3万个。消费信贷领域的骗贷已成为非法黑产中不容忽视的重灾区,甚至存在专业化的组织以团体形式“撸贷”、“撸口子”。因此,建立以反欺诈为核心的防火墙已刻不容缓。

根据工作原理,反欺诈模型可分为“基于规则的反欺诈模型” (Rule Based system)和“基于客户行为(Behavior Based system)的反欺诈模型”,其异同点如下表整理所示:

从核心架构来看,基于规则的反欺诈模型主要是建立规则库,其规则内容包括客户基本属性、账户基本属性等。而基于用户行为的反欺诈模型则需要根据过往用户数据的收集建立起用户行为库,因此其劣势也显而易见:对用户数据的规模、积累时间均有一定要求。

实务中,一些企业将两类模型充分结合,通过设定规则库对可疑用户进行识别,再通过收集到的用户行为不断对规则库进行更新,同时融入专家经验对模型修正。目前,消费信贷领域就反欺诈模型构建所涉研究方法包括但不仅限于神经网络、决策树、机器学习、随机森林等。

以某赴美上市的金融科技企业为例,其已积累了千万级别的黑名单和数亿白名单库,运行系统内拥有超过两百个风控子模型,且具备实时自动更新模型的能力,部分风险模型的迭代时间以周为频次。

三、资质衡量——信用评分与风险定价

在完成身份识别、用户画像及反欺诈工作后,合格用户会进入到信用评分及授信环节,流程图如下所示:

1.信用评分

我国信用评分业务的开展最早可以追溯到上世纪八十年代。根据模型建立来源,信贷领域的评分方式可划分为三类:独立建模、联合建模和完全外包。

一般而言,自身业务规模较大、团队架构较为完善的信贷机构会进行独立建模,例如某些银行、大型P2P机构等;联合建模则加入了部分大数据风控公司,与业务公司共同合作、联合开发;完全外包的机构则是由于自身条件有限而寻求外部助力。在监管强调持牌金融机构不得将核心风控环节外包的大环境下,此类评分方式存在的空间正被大幅度压缩。

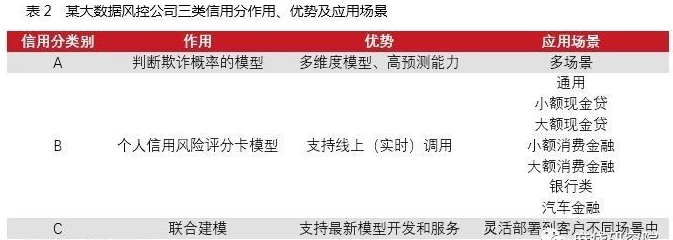

以某大数据风控公司为例,其构建的评分系统主要有三类,如下表所示:

在该公司提供的解决方案中,A、C两类信用分可应用于多场景;而B类信用分则最具针对性,根据消费信贷的不同场景区分为小额/大额现金贷、小额/大额消费金融、银行类、汽车金融申请评分。此外,反欺诈与信用评分并不是两个孤立的环节,一些机构会就申请人欺诈的可能性评估出专门的“欺诈分”,对信用评分同样构成了有力支撑。

2.风险定价

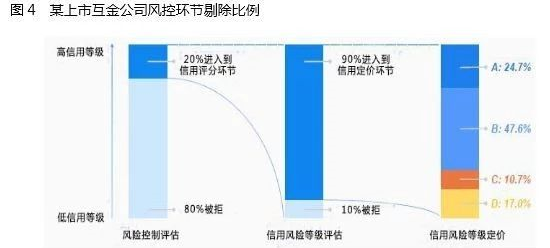

前述环节均是为最终的风险定价、授信放款作铺垫。各风控环节剔除掉的借款用户比例如何?此处以某上市互金公司为例:

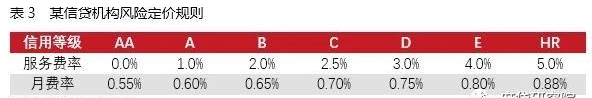

在该互金机构的反欺诈环节中,有80%的用户被拒;90%进入到定价环节,进而产生A、B、C、D四个不同等级并被给予对应授信额度。不同等级会对借款费率产生何种影响?如下表列示:

四、智能风控面临的风险及对策

尽管近年来智能风控技术得到了大力发展,但作为一把双刃剑,智能风控同样存在部分缺陷,具体如下:

1.用户授权与隐私信息管理

消费信贷的智能风控是基于大数据作出的决策,在底层数据的获取来源方面存在争议。某些信贷APP绕过用户授权,直接抓取甚至监控用户个人数据,例如今年315晚会所曝光的“探针盒子”,以及京东金融因留存用户手机截图被点名等。APP专项治理工作组多次公示点名了在个人信息保护方面工作不力的主体机构,理财、信贷类APP成为重灾区。

2.“信用分”孤岛

2013年,业内曾有两位学者通过对美国 Lending Club 平台底层数据的研究,将 FICO与违约率进行回归,得到 FICO 评分与违约率具有强正相关关系的结论,并指出国内信贷行业应当建立一个全国范围的信用评估体系。

但国内目前正缺乏这样一种体系,一些“信用分”对历史信用还款记录过于倚重,甚至导致一个每月负债、以贷还贷“老哥”的信用额度高于一个正常消费的办公白领。此外,一些电商平台过于倚重自身生态圈的消费记录,其信用分的累计规则尚未与其他机构进行打通,仍处于孤岛状态。