备案前夕P2P网贷行业正在经历一个去芜存菁的清理阶段,行业将清理一大批资质、能力不行,运营不规范的平台,监管趋严,整个网贷行业的二八效应将更加显著,将加剧行业格局的重塑。

近日北京市互联网金融行业协会秘书长表示目前仍然有不少投资机构看好网贷平台,网贷具有独特优势;未来备案试点工作完成,合规平台的发展实力不可估量。网贷行业发展方向愈发明确,今年下半年,全国或将启动行业分批试点备案。

备案标志着P2P不仅从法律层面获得认可,从监管层面也将落地

近日业内人士表示,目前仍然有不少投资机构看好网贷平台,对比其他持牌机构,网贷平台的商业模式在海量用户获取、流量转化等方面具有独特优势;未来备案试点工作完成,合规平台的发展实力不可估量。他指出,网贷平台要有社会担当,要解决小微信贷的痛点,推动普惠金融的发展;只有着眼大局,为社会做好服务,才能走得更远。

2016年8月24日银监会等部门正式发布《网络借贷信息中介机构业务活动管理暂行办法》,确立了网贷行业监管体制及业务规则,明确了网贷行业发展方向,为网贷行业的规范发展和持续审慎监管提供了制度依据。

《办法》出台后,按照网贷行业“1+3”(一个办法三个指引)制度框架设计,银监会会同相关部门分别于2016年底和2017年初,发布了《网络借贷信息中介机构备案登记管理指引》、《网络借贷资金存管业务指引》,随后,2017年8月银监会发布了《网络借贷信息中介机构业务活动信息披露指引》标志着网贷行业“1+3”制度框架基本搭建完成,初步形成了较为完善的制度政策体系,进一步明确网贷行业规则,有效防范网贷风险,保护消费者权益,加快行业合规进程,实现网贷机构优胜劣汰,真正做到监管有法可依、行业有章可循,从法律层面确立了P2P的合法身份。

网贷行业发展方向愈发明确,今年下半年,全国或将启动行业分批试点备案。监管层有意争取在2019年下半年在部分发达地区开展试点备案工作,完成少量机构的备案登记工作。并在总结试点经验的基础上,按照防范重大风险三年攻坚战的总体实现要求,在2020年完成全国范围内存量网贷机构的备案登记工作。备案标志着P2P不仅从法律层面获得认可,从监管层面也将落地,行业有序合规发展开始。

一个没有监管的行业是走不远的,严管才有未来

监管趋严,整个网贷行业的二八效应将更加显著,将加剧行业格局的重塑。备案前夕P2P网贷行业正在经历一个去芜存菁的清理阶段,行业将清理一大批资质、能力不行,运营不规范的平台。

有这样一种说法,现在监管这么严,这里整治那里备案验收,P2P是不是国家不支持了,没有前景了,这是一种错误的理解。

国家密集出台监管法规,正说明国家对P2P行业的重视,一个没有监管的类金融行业,是走不远的。只有受到强监管的行业,才能更好的发展。从国家陆续出台的法规来看,P2P行业未来的发展必然是合规、规范,为小微领域的融资更好地做出贡献,也为投资人提供安全、规范、高收益的理财产品。

对互联网金融实施普惠金融的作用,监管层是给予了充分的肯定,这点从互联网金融连续三年(2014年-2016年)在国务院政府工作报告中被提及就可以看出。但行业快速发展伴随而来的风险事件频发,监管也开始在调整思路。我们梳理了2014年以来,由中央层面颁发、影响互联网金融行业发展的多份政策文件发现,监管现阶段更多强调的是互联网金融应该在规范、有序的前提下进行。

监管越发严格的P2P行业,将会越发规范、合规,对于投资人、借款人、认真经营的平台来说,都是好事,虽然收益会降,但也会越发安全,行业洗牌结束,剩下的大多都会是有实力的平台。

选择平台是关键

P2P投资理财平台很火爆,但市场上的投资理财平台平台鱼龙混杂,假借P2P名义非法集资,即套用互联网金融创新概念,设立所谓P2P网络借贷平台,以高利为诱添饵采取虚构借款人及资金用途、发布虚假招标信息等手段吸收公众资金后跑路。对投资者而言,在筛选网贷平台时,考察平台的安全性要从多方面考量。

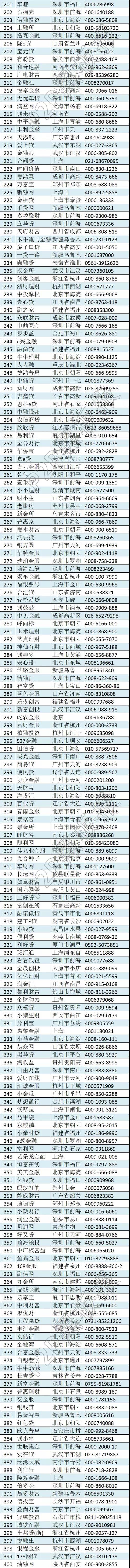

据P2P黑板报不完全统计,截止到2019年6月底正常运营的平台已不足700家,比上月底减少66家。正常运营的平台名单如下

选择安全靠谱的P2P平台最为关键

一、真实的线下借贷业务,线上资料要一一对应。

判断方法:借款资料是否齐全,包括借款人身份证、抵押物相关证书、征信报告、住宅照片等。

二、标的项目均为平台当地或在其能力覆盖范围的区域内。

大部分P2P平台都会有线下征信等业务团队,负责对融资项目的接洽、审核、风控等。你要投资的项目,要看该平台线下团队是否能覆盖到。

三、强有力的风控团队。

风控团队主要做两个工作。一是前期借款标审定的时候对风险进行评估,如果风险在控制范围之外则一票否决。二是贷后进行跟踪,定期对借款人的经营状况进行了解、上门调查,对于可能出现逾期要及时预警,把风险扼杀在摇篮内。

四、强有力的线下催收能力。

判断标准主要是:1、对于抵押物的处理能力;2、公检法社会资源协调能力;3、对于借款人心理分析、处理能力。

五、平台技术可靠,有不断改进用户体验的意愿。

平台需要有自己的技术团队,对于投资人反馈的需求、提出的问题能够快速的响应改进。

六、可靠的市场营销推广能力。

营销推广能吸引来更多平台借款人、投资人,是推动平台业务发展的重要方面。因此要学会耐心观察一家平台是否在用心做市场营销,即使做得慢,但平台的营销、投资人数量在稳步增长,就说明这个平台是得到别人认可的。

七、温馨的客服体验。

如果一家平台的客服能够自愿还很乐意的经常工作到10点多,解答投资人的疑问,这说明,客服在这家平台工作是开心的,也是乐于付出的,进而可推断出这家平台老板待人是不错的,是值得信赖的。

八、强有力的资金调拨能力。

借款标出现逾期的时候,平台要有足够的能力来调拨资金去进行债权回购。这块判断方法在于看股东的社会背景实力。

九、平台上展示的官方资料是否清晰、齐全。

主要包括以下几方面:营业执照、税务登记证、组织机构代码证;管理团队照片,团队实力背景介绍;公司内部环境照片。