2018年8月25日,第二届“SP闪光辉之反欺诈分享会” 在浙江杭州西子湖畔如期开展,汽车金融人汇聚一堂,共同探讨。下面是厦门铅笔头信息科技有限公司总监刘占辉 刘总就大数据智能风控该如何解构进行演讲。

以下是演讲内容

(铅笔头CTO刘占辉现场演讲照片)

你不知道的欺诈案例、手段高达67%!科技的进步将完善和补充传统风控做不到的多维思考,这将是大数据智能风控时代的到来。

汽车金融的大风控概念

首先,我们了解一下金融汽车产业链条,从宏观层面来剖析金融链条风控的构成。

从汽车金融的简单链条来看,上游是资金源头方,有银行、P2P 、信托基金等提供资金批发授信或者穿透直放。中游是资产方,有担保公司、融资租赁公司等,也就是债权资产的生产制造者,资产方通过资金成本的研判、金融产品的设计、渠道的铺设管理以及风险的管控进行展业。下游是渠道方(SP)或者由资产方建设各地的直营团队,进行面向经销商与客户的落地服务。

在资金源头方对资金的风险管理主要依托于对资产方的尽调与资质信任以及资产的健康评估等手段,或者通过保险公司的风险均摊来进行稀释。

资产方(融资租赁公司、担保公司等)对风险的管理是我们今天重点要分析的内容,所以下面讲到的风控主要讲债权资产生产过程中的风险控制。

首先怎么理解风控?一般讲风控会把信审放在一起,认为风控就是信审。其实这个是片面的。从宏观来讲,资产方在整个汽车债权资产生产过程中的全流程都会属于风控的范畴,我称之为大风控概念。

首先我们来看在资产方营业过程中所可能面临的风险,可以大致将其分为三类:

第一、战略风险,包含对国家行业政策的分析和判断、对于行业发展趋势的判断以及做出的市场决策、汽车金融细分业态的切入选择等。

第二、运营风险,包含资金渠道的选择、金融产品的设计、渠道商务政策的制定、合规流程的设计、管理模式的设计等。

第三、是资产风险,汽车债权资产中的欺诈、逾期等。

所以大风控概念可以理解为,对这三大类风险进行综合防控的手段。

战略风险的防控取决于融资租赁企业的管理层的行业视野与反应速度。

运营风险的防控取决于融资租赁企业的市场敏锐度、风险意识与自我完善机制。资产风险的防控取决于融资租赁企业的实操水平。三者又是互有联系的,战略的判断决定了我们的细分业态方向,从而又决定了运营中流程的细化与差异、合规检查点的设计的合理性、渠道管理的政策等,而运营模式的不同有会影响营业过程中的信审操作细节与资产管理的手段,对资产的风险又会影响重大。

下面我们从运营层面来看融资租赁企业在车贷资产生成过程中,一个典型的流程与合规检查点设计。

在上面举例的合规流程中,每个检查点都可能产生风险,所以才会产生这个流程节点。但是这些合规检查点应该如何设计才能更加有效的防范风险呢?

这就涉及到BPM(Business Process Management)的概念,在汽车金融领域,融资租赁企业对流程的专业分析研究与合理化设计还处于初级阶段,大部分都是参考其他同行企业照猫画虎,或者新招聘了一个风控总,然后这个人把原企业的经验和模式进行照搬,或者干脆摸着石头过河先干起来出了问题再修补。

这些现象其实都是有问题的,毕竟每家企业有自己的实际情况,可能需要市场试错才能走向正轨,这个代价还是很大的。

例如:别人问我:“你觉得我们展业是否有必要视频面签?”我一般会从视频面签的目的讲起。首先视频面签是为了确定是否主贷人亲自在现场签正确的合同。为了达到目的我们用其他方法也可以,例如(通过签字照、业务员与主贷人合影照与签后合同照等)其中区别在哪里?

在于整个资产方在流程合规设计的时候,涉及到商务政策的制定方向问题。例如三张照片模式中,有客户签字照来确认本人签约,合影照来确认SP(渠道方)知情,签后合同照来确认签约有效。如果融资租赁的商务政策中有与SP的风险分担条款,要求客户本人须到现场签约,合影来取证SP是知情人,一旦产生风险就会转到渠道方,这是一种风险的转嫁的合规政策设计。

如果融资租赁企业这方面设计得很好,或者是渠道发展过程中对SP团队把关很好。那视频签约根本就不必要了,毕竟举着手机拍视频可操作性与便捷性都很差,并且现在的视频面签提供商还会出现各种网络问题的可能。相反,如果渠道是快速铺设、SP监管本身很差就有可能需要面签。所以这个问题一开始就不是 是和否的问题,而是具体到融资租赁公司的业态过程和合规流程方方面面才能确定的一件事。

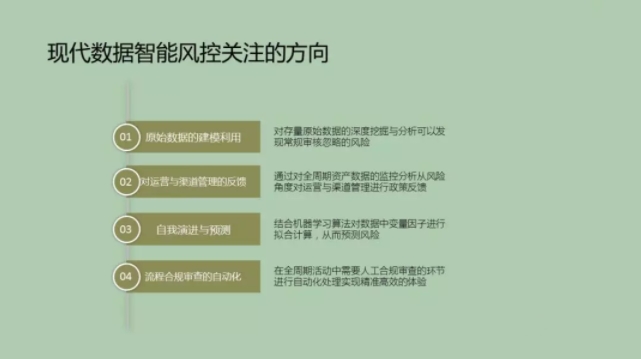

对于大风控概念大家也有了一个初步的了解,那现代数据智能风控关注的方向有哪些呢?

第一、原始数据的建模利用,在建模的时候不能把所有的数据都关注到外围数据(例如三方大数据)上,因为外围数据是一个孤立的数据,跟反欺诈相关性不大。原始数据的建模利用才是反欺诈的重点,外围数据只是占有很少一部分权重。原始数据的建模,首先要有大量原始数据的积累和分析。

什么是原始数据?一个客户从进件到报单、到渠道商、经销商、材料审查,抵押、提车、开始还款一直到资产管理的全周期数据就是原始数据。分析时不能是孤立的分析一条,还要具备横向的分析,就是做聚类。我们聚类的去查询一些数据的时候,经常会发现一些有意思的事情。

第二、对运营渠道的管理反馈,当我们有了原始数据的分析和挖掘以后可能会发现很多点。像刚刚讲到的资产方合规流程设计里面,每一个检查点对于一个资方来讲都是他的盔甲。如果仔细去分析它背后这么设计的原因,最后都会追踪到一个血淋淋的教训里面去。

当然,这些点也在进化。如果一个金融公司作为资金方资产方运营套路几年不变的话,那就很危险。所以公司运营体制必须有自我修复进化能力,你可以适应市场、发现欺诈案例后完善流程、增加节点、改进方案,去调整合规政策,这才是真正成功运营应该做的事情。这就是对运营和渠道管理的反馈。

第三、自我演进与预测,结合机器学习算法对数据中变量因子进行拟合计算,虽然算法听起来很高级,但是其实是最简单的一环,因为现在的算法都是开源的。因为使用起来还是要归于对行业的深刻理解,包括欺诈案例的收集拆解,把因子的提取做到极致以后才有资格做到深度挖掘。之后才会可能通过算法进行预测风险。如果单从计算机的角度来进行完全自动化,目前还是不太行得通的,但是依靠计算机来自我演进还是有机会实现的。

第四、流程合格审查的自动化,我将它纳入风控因素和发展方向里面去了。在远程信审、请款审查、资产管理大部分工作的内容是在较比数据和审查数据,这些数据的合规性、真伪与风险关联进行逐步的分析。但是作为资方在后台进行运营工作的时候,大多数是凭着人力和经验去做,这其实是行业运营水平还比较初级的体现,也是未来我们提升效率最关键的点。在我们接触的很多资产方企业里面已经有很多人意识到这个问题,然后逐步的加快效率。

如何做数据智能风控的设计逻辑分析?

第一、数据分层,对源数据进行分层处理包含横向处理与纵向处理,横向处理需要按照业态、模式等做好场景分化,纵向处理需要按照优劣分层做好评价分化。

第二、特征工程,是通过机器归纳的方法,针对不同的源数据以及分层特点,提取特征的过程,这个过程可以通过行业专家进行分析提炼也可以通过机器算法进行辅助。

第三、智能建模,在特征提取完成之后对特征的组合权重通过数学算法进行模拟演算,形成具有针对性的场景模型。

第四、进化演算,场景模型根据数据的增量与变化自身不断重新演算并自我修正进化。

第五、数据回归,模型进化升级以后对存量数据进行回归计算并对风险进行重新预测,并对预测的结果向运营与管理进行输出,回馈到合规流程、商务政策、管理模式的完善修复中。

未来融资租赁企业怎样通过数据智能进行风控运营?

我们拆解了近百家融资租赁公司和资方公司的运作模式,包括定岗定责,流程规范、合规要求、产品设计、产品条件、商务政策等进行了研判拆解。希望未来在自动化运营与智能风控(大风控)的前进过程中能够输出一些成果。

未来融资租赁公司的内部管理和运营模式最终会发生什么变化?一个数据智能风控中心是处在核心地位的也将会关联到其他所有岗位。